LNG piyasalarında değişen dinamikler

Uluslararası Enerji Ajansı, Fukişima nükleer santrali kazası ertesinde yayınladığı raporda doğal gazın altın çağından bahsediyordu. Geçtiğimiz dört sene içindeki gelişmeler gösteriyor ki bu altın çağ dünya gaz tüketiminin yaklaşık üçte birinin gerçekleştiği eski Sovyet Cumhuriyetleri ve Avrupa dahil bir çok bölgeyi teğet geçti. Ucuz kömür ve yenilenebilir enerji kaynakları dünyanın birçok ülkesinde doğal gazın önünde […]

- 13 Kasım 2015 09:33

Uluslararası Enerji Ajansı, Fukişima nükleer santrali kazası ertesinde yayınladığı raporda doğal gazın altın çağından bahsediyordu. Geçtiğimiz dört sene içindeki gelişmeler gösteriyor ki bu altın çağ dünya gaz tüketiminin yaklaşık üçte birinin gerçekleştiği eski Sovyet Cumhuriyetleri ve Avrupa dahil bir çok bölgeyi teğet geçti. Ucuz kömür ve yenilenebilir enerji kaynakları dünyanın birçok ülkesinde doğal gazın önünde bir set oluşturmakta. Durum böyle olunca Ajans’ın başında bulunan Fatih Birol bile Eylül ayında herhalde yatırımcıları kast ederek altın çağın birçokları için gerçekten ziyade bir rüya olduğunu ifade etti. LNG yatırımcıları şüphesiz bunların arasında yer alıyor.

LNG talebi cephesinde birbiri ardına kötü haberler geliyor

LNG, 2014 yılında küresel gaz tüketiminin yüzde 11’ini, küresel gaz ticaretinin ise üçte birini oluşturmuştu. Japonya, Güney Kore ve Çin dünya LNG ticaretinin yüzde 60’ını gerçekleştirmişlerdi. Yani Asya kıtası LNG ticaretinin altın kapısı.

Son 10 yılda ortalama büyüme hızı yüzde 6,5 olan küresel LNG ticaretinin bu sene sadece yüzde 3 civarında büyümesi bekleniyor. Birçok analist önümüzdeki 5 yılda LNG ticaretinin yüzde 40 artacağını öngörse de talep tarafında birbiri ardına kötü haberler geliyor.

Boru gazı ithalatının artması nedeniyle Çin’in LNG ithalatının bu sene yüzde 4 düşmesi bekleniyor. Mevcut kontratlar dikkate alınırsa Çin’in LNG ithalatının 2020 yılına kadar artması gerek. Peki, Çin ihtiyacından fazla olan ama kontratlar nedeniyle ithal etmek zorunda olduğu miktarı nasıl eritecek? Az sonra.

Japonya’nın LNG talebinin 2020’de 15 milyon ton (Mt) düşmesi bekleniyor. Japonya Enerji Bakanı’nın Eylül ayında yaptığı bir açıklamada LNG ithalatının 2014’teki 89 Mt’dan 2030 yılında 61 Mt’a ineceği belirtilmişti. Temel varsayım ise bu sene yeniden devreye sokulan iki nükleer reaktöre ilaveten önümüzdeki 5 yılda 15 reaktörün daha uzun vadede ise daha fazla reaktörün devreye sokulacağı.

Gaz talebinde yatay seyir bekleniyor

Bir iki yıldır kışların beklenenden sıcak, yazların da beklenenden serin olması, ekonomik büyümenin yavaşlaması, nükleer ve ucuz kömürden üretilen elektriğin artması gibi nedenlerle Kore’nin LNG ithalatı düşmüştü. Gaz talebinde önümüzdeki yıllarda yatay seyir bekleniyor. 2018 yılına kadar toplam kurulu gücü 6,6 GW olan 5 nükleer reaktörün de devreye gireceğini dikkate alan KOGAS şirketi, en azından 2020 yılına kadar uzun vadeli yeni bir kontrat imzalamayacağını açıkladı.

Arz cephesinde ise patlama bekleniyor

Talep tarafında iç açıcı olmayan haberlere karşın arz cephesinde önümüzdeki en azından 5 yılda bir patlama yaşanacak. Global LNG ihracat kapasitesi geçtiğimiz 10 yılda ikiye katlanarak geçen yıl 245 Mt’a ulaşmıştı. Bu sene sonunda 250 Mt’a çıkacak. Global olarak şu anda inşa halinde bir düzineden fazla tesis var. Eğer planlandıkları sürelerde bitirirlerse global LNG ihracat kapasitesi 2016’da 12 Mt, 2017’de 33 Mt, 2018’de 62 Mt daha artacak. Toplamda 2020’ye kadar 130 Mt yeni LNG ihracat kapasitesinin devreye girmesi bekleniyor. Nisan 2014’ten beridir devre dışı kalan fakat 2015 sonunda tekrar devreye alınacak 5,2 Mt/y kapasiteli Angola LNG de cabası.

Ayrıca, şu anda nihai yatırım kararı verilmiş veya önümüzdeki bir buçuk yıl içinde verilecek olan projeleri de hesaba katarsanız başınız döner. Çünkü, sadece nihai yatırım kararı alınmış projeleri ele aldığınızda 2025 yılı toplam kapasitesi 400 Mt olan bir global LNG ihracat kapasitesiyle karşılaşırsınız.

Bu şartlarda birçok LNG projesinin ertelenmesi veya iptal edilmesi düşünülmesi gerekirken, BG’nin ABD’deki Lake Charles projesi ve Shell’in Avustralya’daki Arrow projesi haricinde iptaller ve ayrıca bir kaç tarih öteleme haricinde henüz büyük çaplı bir tepki gelmedi. Shell, Eni, BP, Exxon, Woodside gibi devler hala üzerinde çalıştıkları projeler için 2016 yılı sonuna kadar nihai yatırım kararı alacaklarını iddia etmeye devam ediyorlar. Hemde bazı analistlere göre Mozambik, Tanzanya ve Avustralya’daki LNG projeleri için gerekli başa baş noktası 12 $/MMBtu iken. Kanada’daki projeler için 9$’dan bahsediliyor. Buna rağmen projelerin ertelenmesine pek sıcak bakılmıyor, çünkü erteleme demek yapılan kontratların, harcanan emek ve paranın, alınan izinlerin boşa gitmesi yanında rakiplere uzun vadede avantaj sağlamak anlamına da geliyor.

LNG arz talep dengesini özetlemek gerekirse, talep cephesinde en büyük Asya pazarında bırakın umut verici sinyalleri peşi ardına kötü haberler gelirken, LNG ihracat kapasitesinde büyük miktarda artış bekleniyor. Piyasadaki bu karamsar tablo nedeniyle LNG üreticileri ve yatırımcılarının derdi öylesine büyük ki rahmetli Barış Manço’nun dediği gibi kendilerini ‘hıyar’ gibi hissediyor herhalde.

Şarkıyı hatırlatayım: “Hani ince kıyım doğrasalar beni Akdeniz cacık olur diyorum / Ve hatta Atlas Okyanusu ve hatta Hint Okyanusu/ Ve hatta hatta Büyük Okyanus bile cacık olur diyorum/ Böyle cacığa rakı mı dayanır.” Dayanır, ancak bunun için oyunun kurallarını değiştirmek gerekir.

Şimdi müsadenizle biraz abartılı gözükse de -cek, -cak lı cümlelerle bunun nasıl olacağını izah etmeye çalışayım.

LNG fiyatları önümüzdeki 5 yılda eski seviyelerinin yanından bile geçmeyecek

İnşa ve proje aşamasında bu kadar çok LNG ihracat tesisinin olmasının temel nedeni, artan gaz üretimi ve LNG ticaret hacmi yanında petrol fiyatlarına endeksli LNG fiyatlarının iyi kar getirmesiydi. Geçen sene başından beri gerek Asya piyasasının beklenenin çok altında performans göstermesi, sonrasında da petrol fiyatlarındaki büyük düşük nedeniyle LNG fiyatları da aşağı doğru yuvarlanmaya başlamıştı.

LNG fiyatlarının 2017’de 4 $’a düşeceği iddia ediliyor

Henry Hub gaz fiyatı bu sene başından beri genel olarak milyon Btu başına 3 doların (3 $/MMBtu=106 $/bin metreküp) altında seyrediyorken 26 Ekim’de 2 $’ın altına indi. Ekim ayında Asya spot LNG piyasa göstergesi olan Platts JKM (Japan/South Korea Marker) 6,7 $/MMBtu’ya düştü. Yani İngiltere NBP fiyatıyla hemen hemen eşitlendi. NBP gaz fiyatının 2016’da 6,2 $ ile dip yaptıktan sonra 2020 yılına doğru 6,7 $’a gelmesi bekleniyor. Diğer yandan LNG fiyatlarının 2017’de 4 $’a kadar düşeceğini 2020’den önce de 8 $’ı görmeyeceğini iddia edenler var.

Hatta ve hatta Cheniere Energy CEO’su Lübnan doğumlu Charif Souki, Sabine Pass LNG tesisinden Avrupa’ya 4,4 $’a LNG satabileceğini iddia ediyor ki bunun 41 cent’ini taşımacılık gideri olarak varsayıyor.

Bu arada akla gelen ilk soru LNG taban fiyatını neyin belirleyeceği. Genel görüş kömürle rekabet edebilecek kadar düşük ancak ABD LNG projelerinin ayakta kalabilecek ve hatta Rusya boru gazıyla rekabet edilecek kadar yeterli düzeyde.

LNG, doğal gaz sektörünün globalleşmesine lokomotiflik edecek

Cheniere Energy CEO’su Charif Souki, aynı petrolde olduğu gibi yakın bir zamanda global bir LNG piyasasından bahsedeceğiz diyor fakat devamını getirmiyor. Bunun için iki önemli şart gerekir.

Birincisi, Asya ve Avrupa LNG fiyatlarının birbirine yakınlaşması ki bu neredeyse sağlanmış durumda. Eskiden olduğu gibi Asya ve Avrupa LNG fiyatları arasında büyük makas yok artık. Örneğin, İspanya ve İngiltere’nin Ekim ayında ithal ettiği LNG’nin fiyatı 6,4 $-6,5 $/MMBtu aralığında iken, Çin, Japonya ve Kore’nin ithalat ortalaması ise 7,1 $-7,2 $/MMBtu aralığındaydı. İleriki yıllarda bölgesel fiyatlar birbirlerine yakınlaşırken fiyatlardaki değişkenlik (volatility) de artacak ve LNG piyasası daha dinamik hale gelecek. Singapur’un Güney Doğu Asya’nın LNG hub’ı olmak amacıyla ekim ayında ortaya attığı yeni LNG spot endeksi de, eğer başarılı olursa, buna önemli katkı sağlayabilir. Diğer yandan, Avustralya Asya piyasasına, Kuzey Amerika ise Avrupa ve Latin Amerika piyasasına hakim olabilir. Henry Hub bechmark haline gelirken ABD kaya gazı üreticileri belki de “swing producer” haline, Avrupa piyasası ise LNG hacmi için takas noktası haline gelebilir.

İkincisi, spot LNG ticaret hacmi artacak. Bildiğiniz gibi her ne kadar spot LNG satışları artıyor olsa da LNG ticaretine uzun vadeli kontratlar hakim. Şu anda inşa halinde bulunan LNG ihracat tesislerinin çoğu uzun vadeli al-ya da-öde şeklindeki kontratlarla garanti altına alınmış durumda. Gerisi ise yeni alıcı bulmak zorunda. Alıcılar uzun vadeli kontrat yapmak istemediklerinden satıcılar mecburen spot, kısa ve orta vadeli kontratlar yapmak zorunda.

Spot ve kısa vadeli LNG ticaret hacmi artacak

2014 yılında 1 yıl ve daha az vadeli kontratlarla satılan LNG miktarı toplam LNG ticaretinin yüzde 16’sına karşılık gelmişti. Spot ve 4 yıldan az süreli kontratların payı ise yaklaşık yüzde 30’du (toplamda 70 Mt). Önümüzdeki 5 yıl içinde bu oran yüzde 45’i geçecek. Bunun birçok nedeni var.

Yüzer doğal gaz depolama ve yeniden gazlaştırma gemilerinin (FSRU) hızla yaygınlaşmasıyla birçok ülke kısa sürede daha az masrafın altına girerek LNG ihraç edebilir hale geldi. Haliyle bu gemilerle yapılan ithalat kısa vadeli kontratlarla olmakta. Bugün 20 tane FSRU hizmet veriyor. Önümüzdeki 5 yıl içinde bu sayısının en azından 40’a çıkması bekleniyor.

Spot ve kısa vadeli

LNG piyasası canlanacak

Japonya ve Kore dahil Asya pazarındaki bazı ülkelerin toplamda 50 Mt olan uzun vadeli kontratları 2020 civarında sona erecek. Bu kontratlardan bazıları talepte beklenen azalma nedeniyle haliyle yenilenmeyecek. Sonuç itibariyle spot ve nispeten kısa vadeli LNG piyasası canlanacak. Katar’ın bile spot ve kısa vadeli LNG faaliyetlerini arttırmasına bu nedenle pek şaşırmamak gerekir.

BG, global LNG ticaret hacminin önümüzdeki 10 yılda yüzde 4 ila yüzde 6 arasında büyüyeceğini bekliyor. Asya kıtası bu artışta önemli rol oynayacak diyor BG. Ya olmaz ise? İşte o zaman spot LNG’de yeni taban fiyatları görebiliriz.

Japonya’nın spot LNG alımları Fukişima kazasından sonra artarak yüzde 30’a çıkmıştı. Ancak nükleer santrallerin tekrar devreye sokulmasıyla önümüzdeki yıldan itibaren uzun vadeli kontratlar ülkenin beklenen gaz talebini karşılamaya yetecek. Dolayısıyla spot LNG’ye pek ihtiyacı olmayacak. Nükleer santraller daha hızlı bir şekilde hizmete sokulurlarsa bu sefer mevcut LNG kontrat miktarı talebi aşacağından Japonya piyasaya spot LNG satmak zorunda kalacak. Çin ve Kore’nin bu yolu seçmek zorunda kaldığını düşünün bir kere! Geçtiğimiz Eylül ayında arz fazlası nedeniyle PetroChina ve Cnooc üç LNG kargosunu yeniden satış için piyasaya sürdüğünü de dikkate alın. Bu da bizi bir başka sonuca götürüyor: Kontrat yapıları değişecek.

LNG kontrat yapıları değişecek

Yıllardır uluslararası LNG ticareti temelde petrol fiyatına endeksli uzun vadeli kontratlara dayanıyordu. Bu yapı değişmeye başladı. Artık alıcılar uzun vadeli kontratlarla kendilerini bağlamak istemediklerinden uzun vadeli kontratlar orta vadeye, orta vadeliler ise kısa vadeye dönüşecek.

Yapılan kontratlarda esneklik artacak. Uzun vadeli kontratlarda bile teslim yeri hükmüne enseklikler getirilecek. Çünki artık LNG piyasası, oyunun kurallarının alıcı tarafından belirlendiği bir piyasa haline geldi. Örnek olarak, Japonya’nın en büyük iki LNG ithalatçısı satın alınan kargoların başka bir piyasaya satılmasını engeleyen maddeler içeren bir LNG kontratı imzalamayacak. Japonya, ayrıca LNG kontratlarında petrol fiyatına endeks yerine yeni bir hibrid formül yapısına yönelecek. Uzun vadede petrol fiyatına endeks ortadan kaybolacağından gazın gazla rekabeti artacak.

LNG yatırımcılarının çıkış yolu

Fiyatların düşük, rekabetin büyük olduğu bir sektörde oyunun kurallarının da alıcılar tarafından belirlenmesini hiçbir yatırımcı istemez herhalde.

Bu yüzden LNG talebini artırmak gerekir. Doğal gazın enerji karışımındaki yerini genelde piyasa değil politikalar belirlediğinden önce politikacıları ikna etmek gerek. Bunun için doğal gazın (dolayısıyla LNG) yenilenebilir enerji kaynaklarıyla bir olup kömüre savaş açması gerekir. Bu savaşı zaten açılmış durumda ama Paris’teki COP21 iklim değişikliği konferansında daha net şahit olacağız. Politikanın önemli rol oynayacağının güzel bir örneğini de önümüzdeki sene başında Avrupa Birliği Komisyonu’nun açıklayacağı birliğin LNG stratejisi dokümanında göreceğiz.

LNG talebini artırmanın bir diğer yolu da yeni kullanım sahaları geliştirmek. Şu sıralarda pek önemsenmeyen ancak üstünde harıl harıl çalışılan deniz ve kara ulaşımında LNG kullanımı konusu bunun güzel bir örneği.

Eğer yukarıdaki şıklar tutmaz ise ayakta kalabilmek için yapılması gereken şey kar marjlarında fedakârlıklarda bulunmaktır. Uluslararası petrol ve gaz şirketlerinin çoğunluğunun petrolden fazla gaz ürettiği göz önüne alınırsa bu konunun ne kadar hassas olduğu ortaya çıkar ki benim bile yazımı bitirmeme neden olur.

Bir sonraki sayıda görüşmek üzere…

SON HABERLER

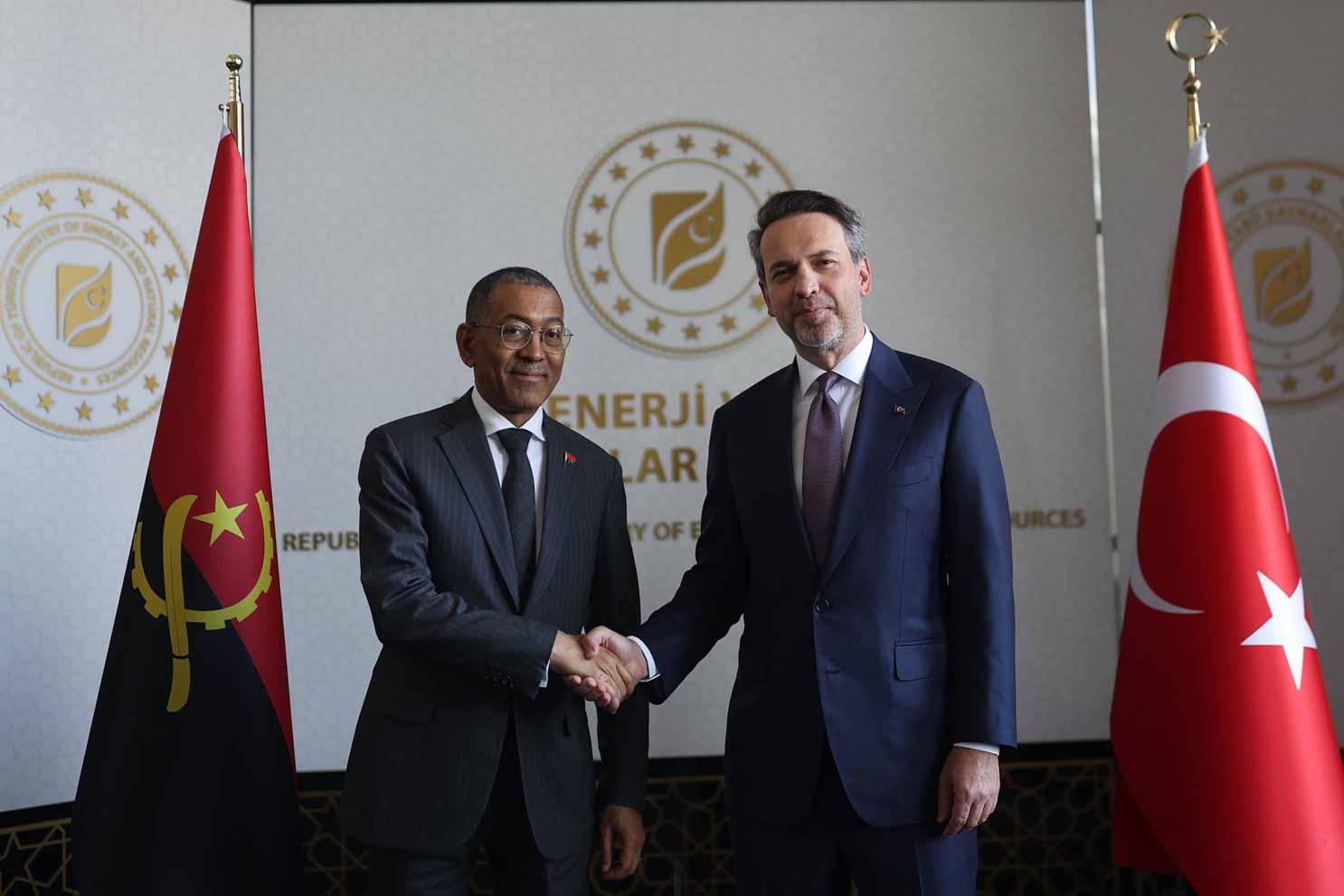

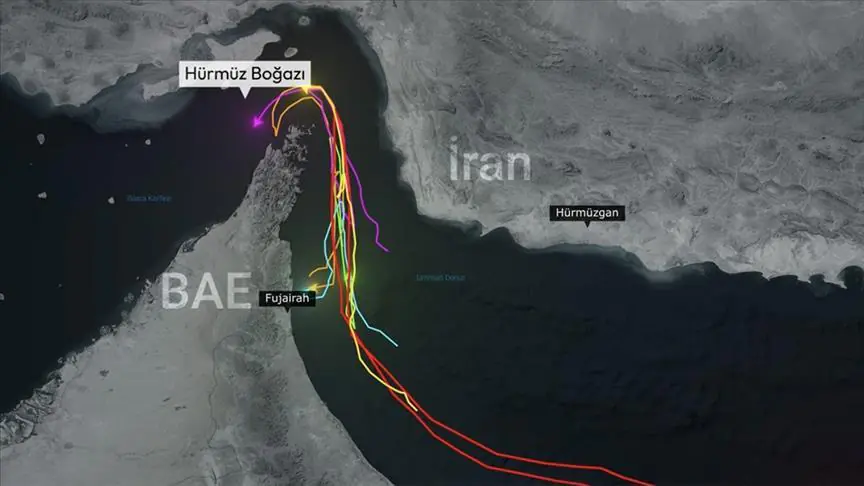

Cumhurbaşkanı Erdoğan, COP29 Dünya Liderleri İklim Zirvesi’nde konuştu12 Kasım 202416:07 Adana’daki iki maden sahası için ihale düzenlenecek12 Kasım 202409:14 Mısır’ın doğusundaki Süveyş Körfezi’nde sondaj gemisi alabora oldu2 Temmuz 202516:56 Depolamada GES’te Ankara, RES’te Tekirdağ ilk sırada2 Temmuz 202516:18 Türkiye, Angola ile ticaret hacmini 500 milyon dolara çıkarmayı hedefliyor2 Temmuz 202515:16 Hürmüz Boğazı’nda ateşkes sonrası gemi trafiği artarken petrol taşıma maliyetleri keskin düştü2 Temmuz 202514:11 Astor Enerji, TİM’in “İlk 1000 İhracatçı” listesinde 121. sırada2 Temmuz 202513:46

Diğer Haberler