LNG kontratlarında esnekliğin dayanılmaz hafifliği

Bu yazıda LNG piyasasında yaşanan arz ve talep şoklarının fiyatlara ve kontrat yapılarına yansımasından bahsederek esnekliğin önemine değineceğim. ARZ VE TALEP ŞOKU GAZ FİYATLARINA ÇEKİÇ GİBİ VURDU Doğal gaz piyasalarının dengeleyici unsuru haline gelen LNG sektörü geçen yıldan bu yana sıkıntı içinde. 2019 yılında fiziki sıvılaştırma kapasitesinde ve nihai yatırım kararı alınan yeni sıvılaştırma kapasitesinde […]

- 22 Ekim 2020 17:49

Bu yazıda LNG piyasasında yaşanan arz ve talep şoklarının fiyatlara ve kontrat yapılarına yansımasından bahsederek esnekliğin önemine değineceğim.

ARZ VE TALEP ŞOKU GAZ FİYATLARINA ÇEKİÇ GİBİ VURDU

Doğal gaz piyasalarının dengeleyici unsuru haline gelen LNG sektörü geçen yıldan bu yana sıkıntı içinde. 2019 yılında fiziki sıvılaştırma kapasitesinde ve nihai yatırım kararı alınan yeni sıvılaştırma kapasitesinde rekor kırılmıştı. Ancak küresel ekonomik yavaşlama belirtileri ve ılıman geçen kış nedeniyle doğal gaz arz fazlası eritilemediğinden ötürü fiyatlar aşağı yönlü baskılandığı için özellikle LNG sektörü olumsuz etkilenmişti. 2020 yılına böyle girildi. Yılın ilk çeyreğinde koronavirüs de işin içine girince alarm çalmaya başladı.

Gaz fiyatları beklenmeyen seviyelere indi. Nisan ayına doğru Henry Hub, TTF ve NBP referans fiyatlarıyla beraber Kuzey Doğu Asya spot LNG fiyatı da hızla geriledi. Hatta Asya, Avrupa ve Amerika piyasaları arasında arbitraj fırsatı ortadan kalktı. Nisan ayında Asya spot LNG fiyat göstergesi olarak kabul gören JKM, MMBtu başına 1.82 dolara indi. Amerika ve Avrupa spot fiyatları 2 dolar civarında dans ederek nasibini aldı. Hatta bir süre HH fiyatı NBP ve TTF fiyatlarının üstünde kaldı. Durum böyle olunca Amerikan LNG kargolarında iptal silsilesi yaşandı. Nisan ayından bugüne kadar zararın neresinden dönülürse kardır misali 170 kargo iptal edildi.

Evde hapis döneminin bitmesi ve özellikle Çin ve Hindistan’ın başı çektiği Asya piyasası yanında Avrupa’da ekonomide toparlanma çabaları gaza olan talebi arttırdı. Normalde (2000-2018 yılları arasında) LNG fiyatları ile kömür fiyatları (enerji değeri bağlamında) arasındaki fark (3 kat) doğal gaz ve LNG fiyatları çok düşünce yaz aylarında neredeyse ortadan kalktı. Böylece bir süreliğine dahi olsa kömürden gaza geçiş başladı.

Haziran ayından itibaren fiyatlar tekrar başını yukarıya kaldırdı ve hızla tırmanmaya başladı. Spot LNG fiyatları artınca üçüncü çeyrekte petrol endeksli LNG kargolarına yönelim oldu. Petrol fiyatlarının Mart ayı sonrasında paraşütsüz düşmesini ve petrol endeksli LNG fiyatlarında 3-6 ay gibi bir gecikmenin olduğunu göz önüne alırsak bu yönelim normaldi.

Tüm bu gelişmeler gaz ithalatçılarını ithalat portföylerini optimizasyona sevk etti.

İTHALAT PORTFÖYLERİNDE OPTİMİZASYON

Avrupa örneğiyle bu konuyu örnekleyelim. Bu yılın ilk yarısında Avrupa’nın gaz talebi yüzde 6 civarında düştü. Düşük spot LNG fiyatlarından faydalanmak isteyenler Rusya, Norveç ve Cezayir’den boru gazı ithalatını mümkün olduğu kadar kıstı. Bu yüzden, yılın ilk yarısında boru gazı ithalatı yüzde 20 düşerken LNG ithalatı yüzde 20 den biraz fazla arttı.

Üçüncü çeyrekte ekonomide toparlanma çabalarıyla beraber elektrik üretiminde artış yaşandı. Bazı ülkelerde (mesela Fransa, Belçika, İngiltere) nükleer santrallerdeki bakım ve kesinti gaza talebi arttırdı. Düşük gaz fiyatları kömürle rekabetçi hale gelip Avrupa piyasasında karbon fiyatları da artınca gaza olan talep arttı.

Bu arada hem düşük talep hem ucuz LNG arasında ne yapacağız telaşesi Avrupa’da gaz stoklarını şişirmeye başladı. Üçüncü çeyreğin sonuna doğru Cezayir’den boru gazı ithalatı arttırıldı çünkü Cezayir ile olan kontratlar gaz yılını esas alıyorlar. Yani al ya da öde hesabının yapıldığı tarih Eylül sonu. Rus gazında ise Aralık sonu esas alınıyor. Dolayısıyla Aralık sonuna doğru al ya da öde yükümlülüğü nedeniyle Rus gazına yönelme olacak. Norveç gazı da buna benzer. Fakat boru gazında al ya da öde yükümlüğü yanında bir de petrol endeksli LNG kontratlarında al ya da öde yükümlülükleri var. O yüzden birkaç haftadır spot LNG’den ziyade petrol endeksli LNG kargolarına kayma oluyor.

LNG KONTRATLARINDA ESNEKLİK KONUSU GİTTİKÇE ÖNEM KAZANIYOR

Tüm bu gelişmeler nedeniyle LNG kontratlarında olan ve olmayan birçok konu daha fazla dile getirilir hale geldi. Bunlardan bazılarını maddeler halinde kısaca burada belirtmek istiyorum.

Daha önce LNG kontratlarında açık bir şekilde yer almayan mücbir sebep konusu ve mücbir sebep olarak kabul edilecek nedenler bu seneden itibaren kontratlarda yer alacak gibi gözüküyor.

İthalatçılar nihai teslim yeri konusunda sınırlama olan kontratların kaldırılmasını talep ediyor. Her ne kadar bu sene yapılan LNG kontratlarında sabit teslim yeri belirtilen kontratlar sayı olarak artış gösterse de (muhtemelen uygun fiyatla LNG almak için verilen bir taviz) toplam kontratlara oranı azalmaya devam ediyor.

Bu sene imzalanan yeni LNG kontratlarının toplam tutarı miktar olarak şimdilik 35 milyar metreküp. Halbuki 2018 yılında 95 milyar metreküp, 2019 yılında 74 milyar metreküp tutarında yeni LNG kontratı imzalanmıştı. Üstelik bu sene imzalanan kontratlar süre açısından önceki senelere göre daha kısa vadeli, kontrat başı miktar olarak da daha az (1 Mt civarında).

Petrol endeksli kontratlar hala baskın kontrat tipi. Önceki iki seneye göre bu sene petrol endeksli kontrat sayısında artış görsek de toplam kontratlara oranı azalmaya devam ediyor. Şu sıralarda gaz fiyatlarındaki aşırı volatilite göz önüne alınınca petrol endeksli kontrat tercihi hiç şaşırtmıyor.

Kontralarda fiyat revizyonu ve yeniden müzakere konusu da daha çok gündeme geliyor. Burada dikkat çeken bir husus var. Asyalı ithalatçılar revizyon konusunda müzakere ve istişare yolunu tercih ederken Avrupalı ithalatçıların tahkime gitmek tercih etmesi gibi bir durum var. Belki kültürün bir etkisi. Birisi avukatlara dönerken ötekisi avukatları bulaştırmamaya tercih ediyor olabilir.

Petrole endeksli kontratlarda genelde yüzde 13-14 olan ve “slope” dediğimiz petrol fiyatının ağırlığı azalma eğiliminde. Burada herkesin gözü Katar ve Nijerya başta olmak üzere bir kaç tedarikçi ülke üzerinde. Katar’ın Sinopec ile 10 yıllık, yılda 1 Mt olan kontrat müzakeresi yüzde 10.2 Brent endeksine odaklanmış durumda. Bu durum akla hemen şu soruyu getiriyor: Nasıl olur da bu tedarikçiler bile bile ucuza LNG satmaya yanaşıyorlar?

Bu sorunun cevabını önümüzdeki 5 yılda sona erecek toplamda 190 milyar metreküp tutan (yani hâlihazırdaki toplam kontratların yaklaşık üçte biri) LNG kontratlarında aramak lazım. Amma velakin buna yeni LNG tesislerinde henüz kontrat altına alınmamış kapasiteyi de hesaba katmak gerekir. 2020 yılı için bu rakam yüzde 10, 2025 yılına kadara devreye girmesi planlanan tesislerde ise yüzde 25. Yani 5 yıl içinde devreye girecek LNG sıvılaştırma tesislerinin toplam kapasitesinin dörtte biri henüz kontrata bağlanmamış durumda. Katar gibi bazı satıcılar yatırımlarını çoktan geri aldılar, yani maliyetlerini çıkardılar. Sadece işletme maliyetleri söz konusu. Dolayısıyla, rakiplerinin önüne geçerek, sona erecek kontrat pazarındaki paylarını şimdiden garantiye almak istiyor olabilirler. Bu yüzden özellikle Katar’ın imzalayacağı kontratlar mercek altında.

Fiyat söz konusu olunca Amerikan LNG’sini de atlamamak gerekir. Yüzde 124 Henry Hub artı MMBtu başına ortalama 3.5 dolar sıvılaştırma bedeli yerine yüzde 113 Henry Hub artı 1.95 dolarlar konuşuluyor.

HERKES RİSKLERİ NASIL EN AZA İNDİRİRİZ SORUSUNUN CEVABINI ARIYOR

Bu yılın ilk yarısında boru gazı ticaretindeki azalma spot LNG piyasasında hareketliğe neden olmuştu. Bu yüzdendir ki yılın ilk çeyreğinde LNG ticareti artarken, ikinci yarısında nispeten yatay seyretti ancak üçüncü çeyrekte yüzde 2 daraldı. 2020 yılı LNG ticaretinde sadece yüzde 2 büyüme bekleniyor. 2021 yılı için beklenen büyüme oranı ise sadece yüzde 3. Dünya gaz talebinin de 2021 yılında benzer şekilde yüzde 3 civarında büyüyerek 2019 yılı seviyesine ulaşması bekleniyor. Asya gaz talebi bu beklentide kilit rol oynuyor.

Fiyat beklentileri de satıcılar açısından pek iç açıcı değil. Forward eğrileri tipik kış Contango yapısını gösteriyor şimdilik. Bu beklentiler gelişmeler dahilinde sürekli revize edilecek şüphesiz.

Şimdi herkesin gözü hava raporlarında ve stoklarda. Özellikle Avrupa’daki stoklar. LNG ticareti yapan portfolyo şirketleri denilen şirketler meteoroloji uzmanları çalıştırıyorlar mı çok merak ediyorum.

Eğer bu kış havalar normalin altında seyretmez ve Korona krizinin açtığı derin yarada iyileşme belirtileri görülmez ise arz fazlası yaşanmaya devam edecek. Şu andaki beklentiler bu kışın geçen seneye göre biraz daha soğuk geçeceği yönünde. Ancak unutulmamalı ki geçen yıl ılıman bir kış geçirmiştik. Avrupa’da stokların doluluk oranı yüzde 94 (5 yıllık ortalama yüzde 87.2). Ukrayna’da da stoklar ortalamaların üstünde. Pandemide ise durumun iyi gittiği söylenemez.

Diyeceğim o ki, tüm bu belirsizlikler altında hem satıcılar hem alıcılar riskleri nasıl en aza indiririz sorusuna cevap arayışında. Kanımca, gerek LNG gerekse boru gazı kontratlarını mümkün olduğu kadar esnetebilenler bu arayışta bir adım önce olacak.

Kalın sağlıcakla.

SON HABERLER

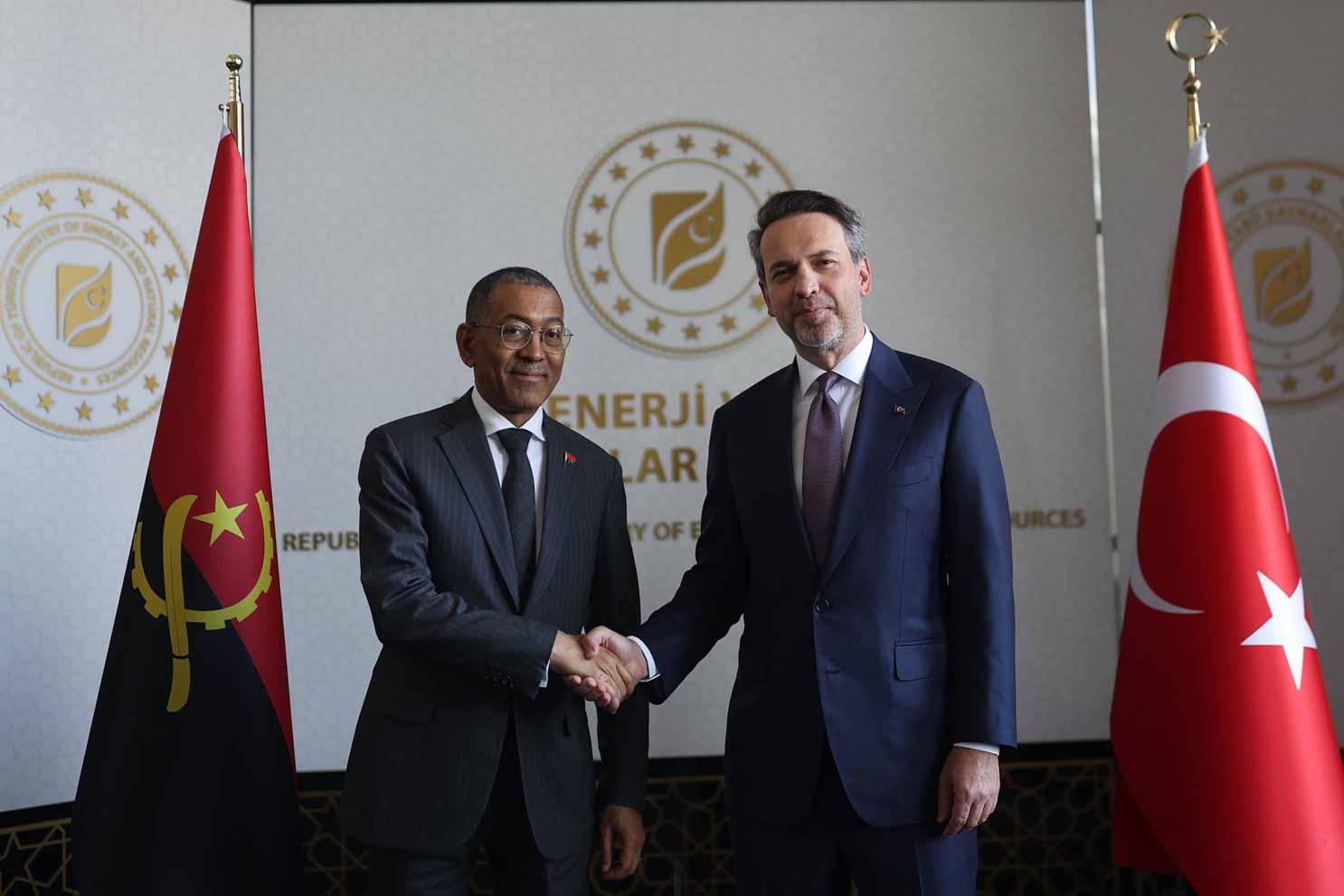

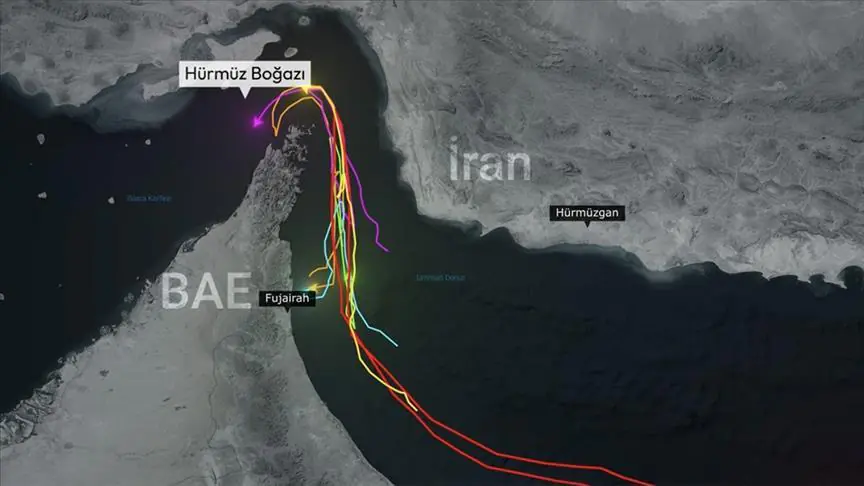

Cumhurbaşkanı Erdoğan, COP29 Dünya Liderleri İklim Zirvesi’nde konuştu12 Kasım 202416:07 Adana’daki iki maden sahası için ihale düzenlenecek12 Kasım 202409:14 Mısır’ın doğusundaki Süveyş Körfezi’nde sondaj gemisi alabora oldu2 Temmuz 202516:56 Depolamada GES’te Ankara, RES’te Tekirdağ ilk sırada2 Temmuz 202516:18 Türkiye, Angola ile ticaret hacmini 500 milyon dolara çıkarmayı hedefliyor2 Temmuz 202515:16 Hürmüz Boğazı’nda ateşkes sonrası gemi trafiği artarken petrol taşıma maliyetleri keskin düştü2 Temmuz 202514:11 Astor Enerji, TİM’in “İlk 1000 İhracatçı” listesinde 121. sırada2 Temmuz 202513:46

Diğer Haberler