Aydem Yenilenebilir Enerji, 750 milyon dolarlık yeşil tahvil ihracını başarıyla gerçekleştirdi

Yüzde 100 yenilenebilir kaynaklardan enerji üreten Aydem Yenilenebilir Enerji, Eurobond tahvilini başarıyla gerçekleştirdi. Şirket, 5,5 yıl vadeli 750 milyon dolar tutarında Eurobond ihracı yaparken faiz oranı yüzde 7,75 oldu. Aydem Enerji’nin, yenilenebilir enerji alanında faaliyet gösteren iştiraki Aydem Yenilenebilir Enerji, yurtdışında nitelikli yatırımcılara satılmak üzere ihraç edilen yeşil tahvil (green bond) için talep toplama sürecini […]

- 12 Ağustos 2021 10:18

Yüzde 100 yenilenebilir kaynaklardan enerji üreten Aydem Yenilenebilir Enerji, Eurobond tahvilini başarıyla gerçekleştirdi. Şirket, 5,5 yıl vadeli 750 milyon dolar tutarında Eurobond ihracı yaparken faiz oranı yüzde 7,75 oldu.

Aydem Enerji’nin, yenilenebilir enerji alanında faaliyet gösteren iştiraki Aydem Yenilenebilir Enerji, yurtdışında nitelikli yatırımcılara satılmak üzere ihraç edilen yeşil tahvil (green bond) için talep toplama sürecini tamamladı.

Uluslararası yatırımcıların yoğun ilgi gösterdiği talep toplama dönemi sonucunda, içlerinde uzun dönemli yatırımcıların da yer aldığı 131 yatırımcının katılımı ile 1,6 milyar dolar tutarında talep toplayan Aydem Yenilenebilir Enerji, Türkiye’de ilk seferde en yüksek tutarda gerçekleştirilen tahvil ihracına imza attı. Bu ihraç aynı zamanda Türkiye’nin en büyük yeşil tahvil ihracı olma özelliğini taşıyor.

Aydem Yenilenebilir Enerji’nin başarıyla tamamlanan ihraç işleminden duyduğu memnuniyeti aktaran Aydem Enerji CEO’su ve Aydem Yenilenebilir Enerji Yönetim Kurulu Başkanı İdris Küpeli şöyle konuştu; “İlk Eurobond ihracımız olan bu işlemle, Türkiye’de ilk seferde ve tek kalemde yapılmış en yüksek tutarlı tahvil ihracını gerçekleştirdik. Aynı zamanda CEEMEA (Orta&Doğu Avrupa, Orta Doğu ve Afrika) Bölgesi’nde bir yenilenebilir enerji şirketinin gerçekleştirdiği en büyük işleme imza attık. Bu başarıyı; uluslararası piyasaların ülkemize, grubumuza ve Aydem Yenilebilir Enerji şirketimize duyduğu güvenin bir göstergesi olarak değerlendiriyoruz. Ülkemize ve şirketimize hayırlı olmasını diliyoruz”.

“İHRAÇTAN ELDE EDİLECEK GELİR İLE ŞİRKETİMİZİN BANKALARA OLAN KREDİ BORCUNUN TAMAMI KAPATILACAK VE YENİ YATIRIMLARIN FİNANSMANI SAĞLANACAK”

Pandemi nedeniyle zorlu geçen bir yılın ardından böylesine büyük bir ihraç gerçekleştirmenin gelecek hedeflerine ulaşmada çok önemli bir adım olduğunu belirten Küpeli, “131 yatırımcıdan 1,6 milyar dolar tutarında talep topladık. İhraç edilecek tahvillerin nominal değeri 750 milyon dolar ve vadesi 5,5 yıl olarak belirlendi. Tahviller, 3,5 yıl anapara geri ödemesiz, yüzde 7,75 faiz oranıyla ihraç edilecek. Elde edeceğimiz gelir ile ülke ekonomisine büyük bir katkı sağlamış olacağız. Aynı zamanda Aydem Yenilenebilir Enerji’nin bankalara olan kredi borcunun tamamını kapatacağız; kalan gelirimizi de şirketimizin kurulu gücünü 2 kat artırma hedefi doğrultusunda, önümüzdeki 3 yıl içerisinde gerçekleştirilecek hibrit yatırımların finansmanında kullanacağız” dedi.

SON HABERLER

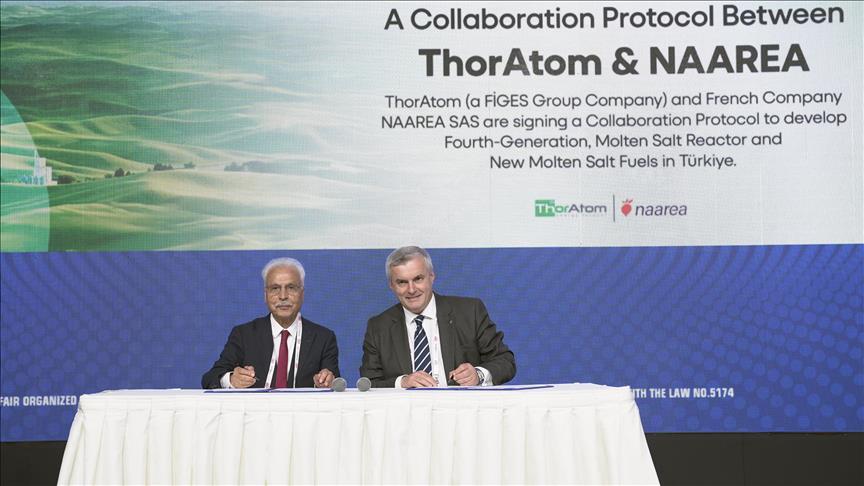

Cumhurbaşkanı Erdoğan, COP29 Dünya Liderleri İklim Zirvesi’nde konuştu12 Kasım 202416:07 Adana’daki iki maden sahası için ihale düzenlenecek12 Kasım 202409:14 Doğal gaz toptan satış fiyatlarında değişikliğe gidildi1 Temmuz 202521:24 Oruç Reis, Mavi Vatan’da1 Temmuz 202516:22 Türk ve Fransız şirketleri, ergimiş tuz reaktörü geliştirecek1 Temmuz 202516:10 Shell Filo Çözümleri’nden Türkiye’de Bir İlk: Shell Filo Yıkama Kartı1 Temmuz 202515:44 Osmangazi Köprüsü 9 yılda yakıttan ve zamandan 108 milyar lira tasarruf sağladı1 Temmuz 202514:41

Diğer Haberler